P2P的定义及起源

P2P,即Peer-to-Peer(点对点)技术,原本是计算机网络领域的一种分布式应用架构,它使每台连接在互联网上的计算机都可以作为平等节点互相直接通信,无需通过中央服务器中转,这种结构不仅提高了网络资源的共享效率,还增强了系统的鲁棒性,因为即使部分节点失效也不会导致整个网络瘫痪。

随着互联网金融的兴起,P2P概念被引入到金融服务领域,发展成为一种新型的信贷模式——P2P网络借贷平台,它利用互联网技术为资金需求方和供给方搭建了一个直接交易的平台,减少了传统银行作为中介所带来的成本,借款人可以通过P2P平台发布借款需求,出借人则可以选择合适的项目进行投资,从而获得相应的收益,这种模式打破了传统金融机构的垄断地位,提高了资金配置效率,促进了普惠金融的发展。

P2P网络借贷平台的运作流程

1、注册认证:用户需先完成实名认证,包括身份信息核实、银行卡绑定等,确保参与各方的真实性。

2、信息发布:借款人提交借款申请后,需经过平台风控团队审核评估,确认无误后方可对外公示,平台会根据借款人信用状况给予一定等级评定,并计算预期年化利率。

3、资金匹配:出借人根据自身偏好挑选投资项目,平台通常会设置自动投标功能,帮助小额投资者分散风险,当募集金额达到目标额度时,合同自动生成并由电子签名确认,随后款项转入借款人账户。

4、还款管理:借款人在约定日期前将本金加利息存入指定账户,平台扣除服务费后将剩余部分分配给出借人。

5、逾期处理:若出现违约情况,平台会启动催收程序,包括电话提醒、上门拜访乃至法律诉讼等方式追讨欠款。

P2P的优势与劣势

优势:

去中介化:直接对接资金供需双方,降低融资成本。

高效便捷:线上操作简化了贷款流程,加快审批速度。

灵活性强:相比银行贷款条件更为宽松,适合小微企业和个人短期周转需要。

投资多样化:为普通民众提供了更多理财选择,有助于实现资产增值。

劣势:

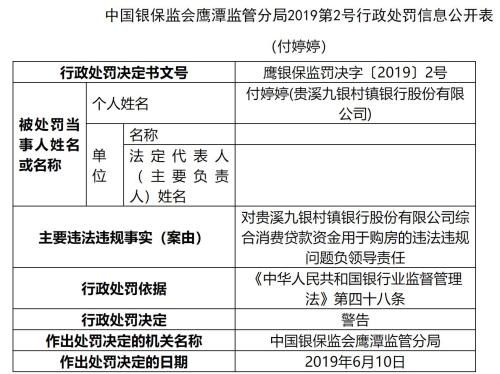

风险较高:缺乏有效监管,平台跑路、欺诈事件频发。

透明度不足:部分平台信息披露不充分,难以判断项目真实性。

法律空白:相关法律法规滞后于行业发展,维权难度大。

流动性问题:借款人提前还款或出借人急需用钱时可能面临资金锁定。

中国P2P行业现状与展望

自2007年中国第一家P2P平台成立以来,该行业经历了爆发式增长,但随着市场泡沫破裂,监管政策趋严,许多不合规企业相继倒闭,行业整体规模大幅缩减,2019年以后,监管层加大了清理整顿力度,要求所有P2P机构逐步退出市场,转型为小额贷款公司或其他持牌金融机构,截至2022年底,全国正常运营的P2P网贷机构数量已降至个位数。

尽管如此,P2P模式本身仍具有创新价值,在合规前提下仍有发展空间,未来可能会出现以下几种趋势:

科技赋能:大数据、人工智能等前沿技术应用于风险管理,提高放贷精准度。

场景融合:结合消费、教育、医疗等垂直领域,提供定制化金融服务。

国际化布局:拓展海外市场,探索跨境业务合作机会。

P2P网络借贷作为一种新型融资渠道,在促进社会资源优化配置方面发挥了积极作用,但同时也暴露出诸多问题,亟需建立健全法律法规体系,加强行业自律,保障消费者权益,推动其健康可持续发展。