股东分红如何避税实例

股东分红如何合理避税商业计划书

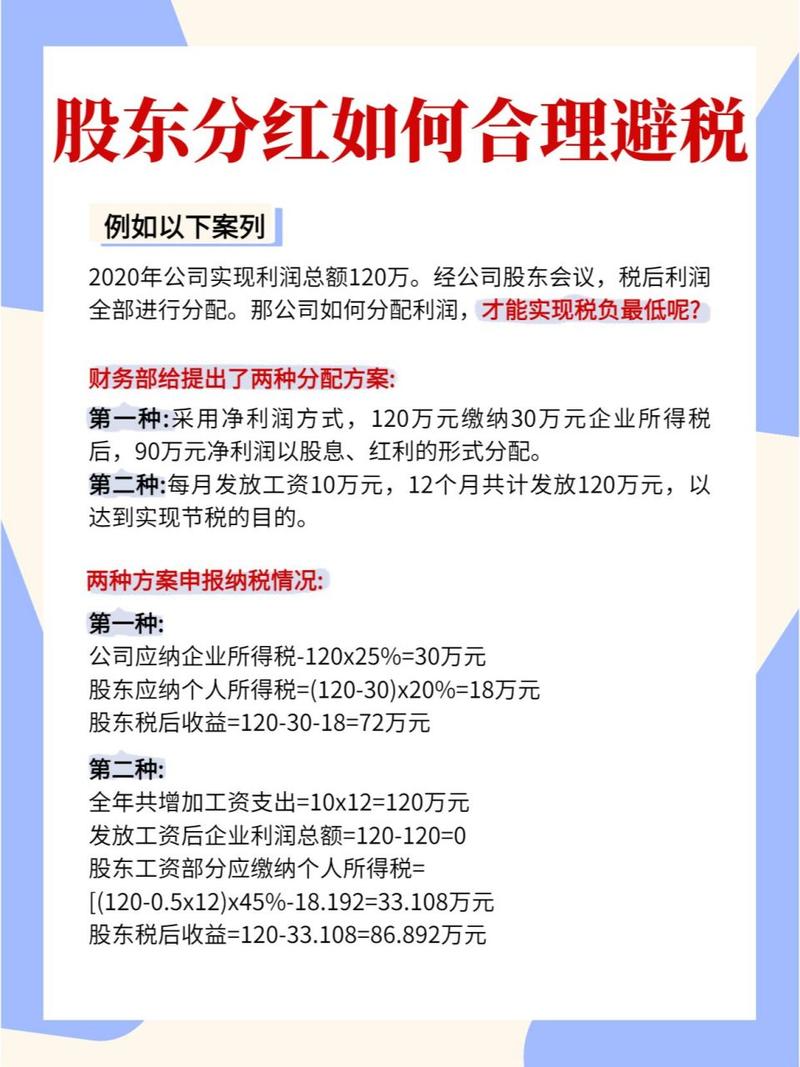

股东分红是公司向股东支付的利润分配,其税收处理常常成为企业和股东关注的焦点。合理避税不仅可以优化企业的税务负担,可以提高股东的实际收益。本计划书旨在探讨股东分红的合理避税策略,并提供具体的实施方案。

1. 股东分红的税收性质

股东分红属于公司税后利润分配,通常需缴纳股息税或分红税。在不同地区和国家,这些税率和相关规定可能有所不同。例如,在中国,个人股东需缴纳20%的股息税,而企业股东的税负则可能因企业所得税政策而有所不同。

2. 避税的合法性

合理避税是在法律允许范围内,通过合法手段减少税负的行为。需要注意的是,税务筹划应遵守当地税法,不得涉及逃税行为。

1. 利用公司结构优化税负

企业可以通过调整公司结构来优化税负。例如,设置控股公司结构,通过在不同的税务管辖区内设置子公司,从而利用各地不同的税收政策来降低整体税负。

2. 股东身份规划

股东的身份对分红税的征收有直接影响。个人股东和企业股东的税负可能不同。可以考虑将分红支付给低税率的法人股东,或选择税收优惠政策较多的投资实体。

3. 选择适当的分红方式

公司可以选择股息分红、股票分红或其他形式的分配方式。不同的分红方式可能会有不同的税务处理方式。例如,在某些地区,股票分红可能会延迟纳税时间。

4. 适时进行税务筹划

通过对公司利润的合理安排,利用税收政策的优惠期或低税率期间进行分红,可以减少税务负担。可以利用税务亏损的结转政策来抵消分红税负。

1. 建立专业税务团队

聘请专业的税务顾问或税务团队,进行详细的税务规划和筹划。他们可以帮助公司制定合理的税务策略,并确保遵守相关法规。

2. 定期评估税务策略

税务环境和法律法规会随时变化,公司应定期评估税务策略的有效性,及时调整以适应新的政策和市场变化。

3. 加强税务合规管理

建立健全的税务合规管理体系,确保所有避税措施都在法律允许范围内进行,避免因税务问题带来的潜在风险。

股东分红的合理避税策略可以显著减少企业的税务负担,提高股东的实际收益。所有避税措施必须合法合规,并需定期进行税务评估和策略调整。通过专业的税务规划和管理,公司可以在税务筹划中获得长期的收益和优势。