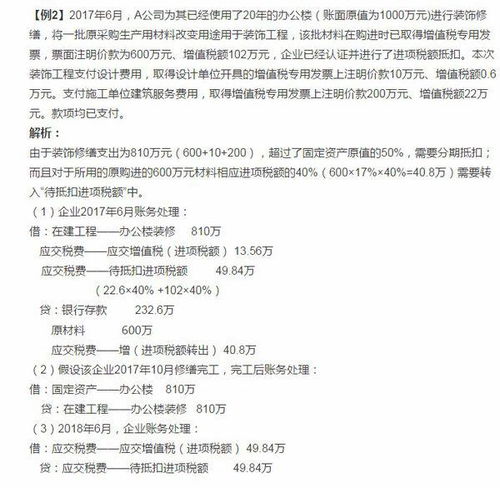

在当前的经济环境下,企业如何合理利用税收政策以降低成本、提高竞争力成为了一个重要课题,固定资产进项税额抵扣作为增值税制度中的一项重要内容,对于企业财务管理和税务筹划具有深远的影响,本文将深入探讨固定资产进项税额抵扣的规则、对企业的影响以及企业应采取的策略。

一、固定资产进项税额抵扣的规则

固定资产进项税额抵扣是指企业在购买固定资产时支付的增值税,可以在一定条件下抵扣企业销售商品或提供劳务时产生的销项税额,这一政策的实施,旨在减轻企业税负,促进固定资产投资,增强企业活力。

抵扣条件

根据现行税法规定,企业购买的固定资产若符合以下条件,其进项税额可以抵扣:

- 固定资产用于生产、经营活动;

- 固定资产的进项税额已经实际支付;

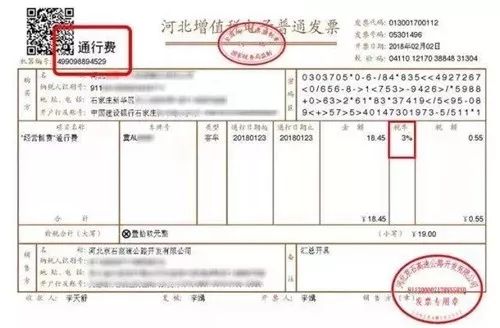

- 企业能够提供合法有效的增值税专用发票或其他抵扣凭证。

抵扣时间

企业购买固定资产后,通常需要在规定的时间内完成抵扣申报,这一时间限制有助于税务机关监管,确保税收政策的合理执行。

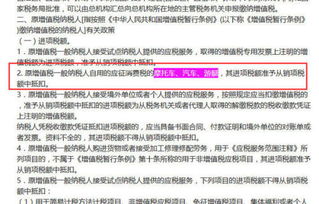

抵扣限制

并非所有固定资产的进项税额都可以无限制抵扣,一些用于非生产性支出的固定资产,如豪华汽车、游艇等,其进项税额通常不被允许抵扣。

二、固定资产进项税额抵扣对企业的影响

固定资产进项税额抵扣对企业有着多方面的影响,主要体现在以下几个方面:

降低税负

最直接的影响是降低企业的税负,通过抵扣进项税额,企业可以减少应缴纳的增值税,从而降低整体税负。

促进投资

抵扣政策鼓励企业进行固定资产投资,尤其是在经济下行期,这一政策有助于刺激企业扩大再生产,促进经济增长。

影响现金流

抵扣进项税额可以改善企业的现金流状况,企业在购买固定资产时支付的税款,可以通过抵扣减少未来的税负,从而释放资金用于其他经营活动。

税务筹划

企业可以利用固定资产进项税额抵扣政策进行税务筹划,合理安排固定资产的购买和使用,以达到税收优化的目的。

三、企业应采取的策略

面对固定资产进项税额抵扣的政策,企业应采取以下策略以充分利用税收优惠:

精准把握政策

企业应深入研究和精准把握固定资产进项税额抵扣的相关政策,确保在合法合规的前提下,最大限度地享受税收优惠。

合理规划固定资产投资

企业应根据生产经营需要,合理规划固定资产投资,避免盲目投资导致的资源浪费和税务风险。

加强财务管理

企业应加强财务管理,确保能够及时、准确地获取和保存增值税专用发票等抵扣凭证,以便在需要时能够顺利抵扣进项税额。

税务筹划与风险控制

企业在进行税务筹划时,应充分考虑税务风险,避免因操作不当而引发的税务问题,企业应定期进行税务自查,确保税务合规。

利用专业服务

对于复杂的税务问题,企业可以利用专业税务顾问或会计师的服务,以确保税务筹划的科学性和合理性。

固定资产进项税额抵扣是企业税务筹划中的一个重要环节,企业应充分理解并利用这一政策,以降低税负、优化现金流、促进投资和提高竞争力,企业也应注重税务风险的控制,确保税务筹划的合法性和有效性。

通过本文的分析,我们可以看到,固定资产进项税额抵扣不仅是一个简单的税收问题,更是企业财务管理和战略规划中不可忽视的一部分,企业应结合自身实际情况,制定合理的策略,以充分利用税收政策,实现企业的可持续发展。

文章内容仅供参考,实际应用中需结合最新的税法规定和企业具体情况进行调整。